国税庁の「相続税の申告のしかた」を参照して申告書を作成します。

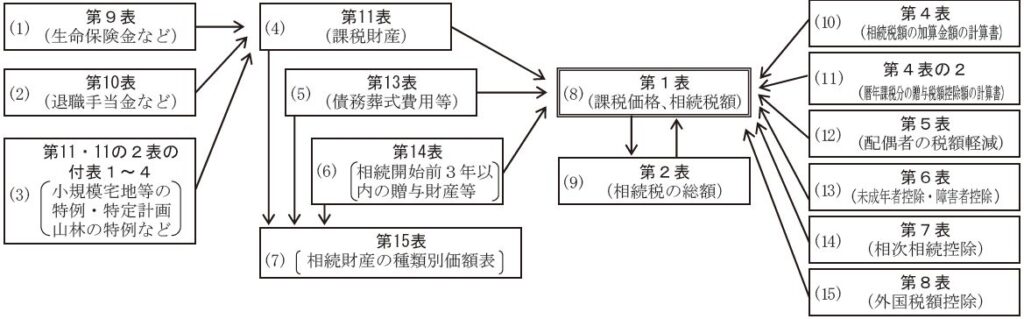

税額は、評価明細書と申告書の各表に記入して計算します。

財産の評価が難しいと感じるところかもしれません。

申告書はPDFを編集して清書します。

税務署を訪問し、事前相談した上で提出します。

概要

税金の申告なんて初めてだな...

なんだかサッパリわからない。

転出届や転入届が少しややこくしなったようなものよ。

そもそも、遺産の総額によっては相続税がかからないので確認してみてね。

相続税、かかりそうだ...

遺産分割の時に、評価に困った財産があったかな?

ない、預金と土地建物がメインだよ。

それなら大丈夫!

情報はいんろなサイトで公開されているわ。

自分でも申告ができそうね。

相続税申告の流れ

| 申告書と記載例を用意する | 国税局のサイトへ行く |

| 手続きの概要を把握する | 「相続税の申告のしかた」を見る |

| 財産を評価する | 評価計算書に記入する |

| 費用を集計する | 領収書などを整理する |

| 相続税を計算する | 申告書に当てはめていく |

| 申告書を作成する | PDF編集ソフトで清書する |

| 事前相談に訪問する | ひととおり完成されておく |

| 申告書を提出する | 郵送可 |

相続税は、指定の申告書に記入して申告します。

申告書の書式と路線価は毎年更新され、7月1日に公開されます。

申告書は、相続開始日の年の書式を使用する必要があります。

申告書の提出と相続税の納付期限は、相続開始日から10ヶ月後の同じ日です。

なお、ここでは令和2年の相続開始に適用される税法等に拠っています。

また、相続税申告に関する全ての事例を扱っている訳ではありません。

申告できる人

申告できるのは納税者本人か税理士のみ

相続税・所得税などは、納税者本人または税理士に限り申告できます。

たとえ無料でも、他人が代理で提出することはできません。

違法行為なので、税務署からクレームがつく可能性があります。

代理で申告するとき

とはいえ、他人でもアドバイスや実質的な申告書の作成は可能です。

代理で提出する時は、送付元と申告書控の送付先には、必ず納税者本人の住所氏名を記載します。

なお、税務署からの連絡や問い合わせは、納税者が対応することになります。

相続税がかからない場合

財産が基礎控除以下なら申告は不要

正味の相続財産が、3千万円+(6百万円×法定相続人の数)以下であれば、相続税の申告も納付も不要です。

明らかに少ない場合は、相続税については何もする必要はありません。

微妙な場合は正確に評価と計算をして確認する必要があります。

この結果、相続税がかからなければ、申告書の提出は必要ありません。

納税額がなくても申告が必要な場合

次の場合は、納税額がなくても申告が必要です。

- 特例の適用前の財産総額が基礎控除より多いとき

- 課税遺産総額が0でなく、税額控除により納税額が0になったとき

- 還付を受けることができる税額控除により、納税額がマイナスになったとき

| 例1 | 例2 | 例3 | 例4 | |

|---|---|---|---|---|

| 特例適用前の財産総額 | 5,000 | 5,000 | 5,000 | 4,000 |

| 特例による減額 | -1,000 | 0 | 0 | (不要) |

| 課税価格の合計 | 4,000 | 5,000 | 5,000 | 4,000 |

| 基礎控除 | -4,200 | -4,200 | -4,200 | -4,200 |

| 課税遺産総額 | 0 | 800 | 800 | 0 |

| 税額控除 | 0 | -1,000 | -1,000 | 0 |

| 納付すべき税額 | 0 | 0 | -200 | 0 |

| 申告 | 必要 | 必要 | 必要 | 不要 |

申告書の提出先

申告書の提出先は、被相続人の最後の住所(本籍地ではない)を管轄する税務署です。

申告書と記載例を用意する

自信ないけど、やってみることにしたぞ。

まず何からすればいいのかな?

国税庁のサイトから資料をダウンロードしましょうね。

7月まで更新されないから注意してね。

1月に亡くなったんだけど、7月まで何もできないの?

大枠では変わらないから、前年のものでも予習はできるわ。

でも、書式や特例の要件は当年のもので確認してね。

国税庁のサイトからダウンロードする

まず、国税局のサイトから必要な資料をダウンロードします。

相続税の仕組みの分かりやすい解説「相続税のあらまし」

相続税申告の概要がわかるパンフレットが入手できます。

一読しておきましょう。

相続税の申告要否の簡易判定シート(平成27年分以降用)

パソコンの画面上で、申告の必要があるかどうかを概算で判定できます。

微妙なときは、正規の方法で評価・計算する必要があります。

相続税の申告書作成時の誤りやすい事例集

相続税の計算上の注意点が記載されています。

該当しない項目もあります。

相続税の申告のしかた(令和2年分用)

前半は相続税に関する解説、後半は申告書の記載例となっています。

申告書の作成にあたってとても重要な資料になります。

全文をダウンロードし、プリントアウトしておきます。

相続税の申告のためのチェックシート(令和元年分以降用)

申告書の提出前のチェックに使用します。

相続税の申告手続

実際に使用する相続税申告書の書式です。

相続開始日の年のものをダウンロードします。

手続きの概要を把握する

「相続税の申告のしかた」ってページも多いし、用語が難しいし...

「相続税の申告のしかた」は、自分に関わるところは理解する必要があるわ。

ポイントを解説したので、そちらも見てみてね。

「相続税の申告のしかた」を読む

「相続税の申告のしかた」は、前半は相続税に関する解説、後半は申告書の記載例となっています。

一読して、内容をざっくりと頭に入れます。

該当しない特例は読み飛ばしてかまいません。

「相続税の申告のしかた」のポイントは以下を参照してください。

財産を評価する

「難しいと感じるところかもしれません」って言ってた財産の評価だ。

故人が会社の経営者で、自社の株式を持っていると評価が難しいわね。

評価方法じゃなくて、評価のための資料を入手するのが難しいの。

土地も評価が面倒だけど、情報はサイトにたくさんあるわ。

それを見ながらやればなんとかできるわよ。

自信ないけど、やってみるか。

自分なりに調べて評価できたら、税務署での事前相談で確認してね。

間違ってればちゃんと指摘してもらえるから大丈夫。

相続税上の財産は、「相続税の申告のしかた」の106ページに列挙されています。

相続発生時に被相続人が所有していた現預金・有価証券・動産・不動産と、確定している権利です。

未支給年金の受取額・健康保険から支給された埋葬料・受け取った香典は、相続税上の財産にはなりません。

土地を評価する

相続税上の土地の評価は、路線価方式・倍率方式・宅地比準方式のいずれかになります。

建物を評価する

建物の評価額は、固定資産税評価額と同額です。

ただし、附属建物のように、登記があっても固定資産税評価額がないものは、登録免許税の場合と異なり、計算して加算することはありません。

配偶者居住権を評価する

配偶者居住権は、土地に対する権利の「配偶者居住権に基づく敷地利用権」と、建物に対する権利の「配偶者居住権」の評価額を計算します。

株式を評価する

株式の評価額=1株当たりの単価×持株数

1株当たり単価の計算は、上場会社と非上場会社で異なります。

なお、上場会社は(株式)公開会社と、非上場会社は(株式)非公開会社・譲渡制限付き株式の発行会社と概ね同義です。

上場会社の株式を評価する

上場会社の1株当たりの単価の額は、証券取引市場での株価が基準となります。

この株価は、Yahooなどで検索できます。

評価方法は、国税庁の「上場株式の評価」に記載されています。

具体的には、次の株価のうち、一番低い額のものが1株当たり単価となります。

- 相続開始日の株価

- 相続開始日の月の1日から相続開始日までの平均株価

- 相続開始日の前月の平均株価

- 相続開始日の前々月の平均株価

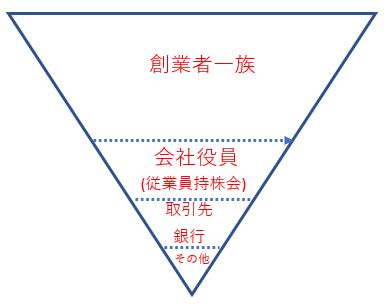

非上場会社の株式を評価する

非上場会社とは、上場会社ではない株式会社のことで、いわゆる中小企業を指します。

被相続人が、会社の経営者や役員であった場合、または会社の創業者一族の場合は、非上場会社の株式を持っている場合があります。

評価方法の概要は、国税庁の「取引相場のない株式の評価」に記載されています。

また、非公開会社の株式の評価額は、指定の評価明細書により計算します。

決算書(貸借対照表・損益計算書)が読め、株主名簿などの資料が入手できれば、自分で計算できます。

会社が「計算書類」(「事業報告」も同じ)と「附属明細書」を作成していれば、そこから効率的に情報が入手できます。

株式の評価方法

| 類似業種比準方式 | 同じような業種の上場会社の株価を参照し、比較調整して計算 |

| 純資産価格方式 | 純資産÷(発行済株式数-自己株式) |

| 配当還元方式 | 配当実績と資本金・発行済株式数などから計算 |

相続人と会社の関係を確認する

相続人一族が株主として、会社経営に影響力がある存在かどうかを判定します。

一般に創業者・経営者の一族、または子会社も含む会社の役員であれば影響力ありになります。

会社の規模を確認する

相続開始日の直前期の期末・期間の総資産(貸倒引当金を除く)・従業員数・事業収入から大会社・中会社・小会社のどれに該当するか判定します。

評価方法を確認する

| 影響力あり | 影響力なし | |

|---|---|---|

| 大会社 | 類似業種比準方式 | 配当還元方式 |

| 中会社(3区分) | 類似業種比準方式+純資産価格方式 | 配当還元方式 |

| 小会社 | 純資産価格方式 | 配当還元方式 |

相続人が自ら評価することはほとんどない

非上場会社の株主構成は、創業者一族が発行済株式の6~8割を保有しています。

続いて役員にも株を持たせ、従業員持株会があれば拠出しています。

残りの4~2割は取引先や銀行・ファンドなどの法人が保有しています。

それ以外の個人株主はほとんど存在しません。

従業員持株会に所属している従業員は株主ではありません。

個人として株式を保有しているのは創業者一族または現役の役員にほぼ限られます。

これらの方が亡くなったときは、会社の法人税に関与している税理士が相続税も担当するでしょうから、相続人が自分で相続税の申告手続きをすることはありません。

相続税は別の税理士に依頼するとしても、株式の評価は会社の関与税理士に依頼することになります。

個人が少数株主となることも稀にあります。

報償として受け取った株式を退職後も手放さない元従業員、会社から依頼され、株式を購入した顧客などが該当します。

この場合は、相続人が自分で評価額を計算することもあり得ます。

また、定款の規定により、相続後に会社から株式の売り渡し請求を受ける可能性があります。

費用を集計する

葬式費用や立て替えた支払は、ここで精算するんだね。

謄本取ったりとか交通費とか、相続でお金がかかってるんだけど。

精算と言うより、税金はかかりません、ってことね。

精算は遺産分割のときに話し合ってね。

相続手続きの費用はここには入れられないわ。

相続税の計算上で費用となるのは、葬式費用と、相続開始時点で確定している債務です。

債務保証(被相続人が保証人)については、相続人が保証を引き継ぎますが、原則として費用にはできません。

葬式費用

葬儀期間中の葬儀に関する支払に限り、ほとんどが該当します。

受け取った香典は、遺族に対する寄付扱いとして、葬儀費用と相殺しません。

寺や個人に払ったものは、領収書は必須ではありません。

| 内訳 | 相続税の費用になる |

|---|---|

| 葬儀社への支払 | 〇 |

| 通夜振舞い・精進落とし | 〇 |

| 戒名料・布施・車代 | 〇 |

| 町内会の手伝い謝礼 | 〇 |

| 墓地・墓石・仏壇の購入 | ✖ |

| 香典返し | ✖ |

| 四十九日以降の法要 | ✖ |

確定債務

確定債務は誰が負担するのか、相続税上の費用にならない分も含め、遺産分割で決めておく必要があります。

| 内訳 | 相続税の費用になる |

|---|---|

| 介護・医療費 死亡診断書発行費 | 〇 |

| 支払期限の過ぎた所得税・住民税 | 〇 |

| 支払期限の過ぎた社会保険・年金 | 〇 |

| 相続開始日の年の固定資産税全額 | 〇 |

| 相続開始日を含む期間の公共料金等 | 〇 |

| その他、相続開始日前に請求されたもの | 〇 |

| 相続手続きにかかる費用 | ✖ |

| 相続した土地建物の維持管理費 | ✖ |

| 相続した財産の処分費 | ✖ |

| 相続人の負担が確定していない保証 | ✖ |

なお、相続開始日以降の社会保険・年金は、請求がすぐに止まらないので、一旦払って還付になります。

相続税を計算する

なんとか財産の評価ができた。

次はいよいよ税額の計算か。

表に当てはめていくと、最後に各相続人の税額が計算できるようになっているの。

なんだか表が多いね。

特例や税額控除を計算する表があるからよ。

条件に合うものは必ず適用してね。

例えばどんなこと?

小規模宅地の特例は、適用しないで計算することもできるわ。

税務署ではわざわざチェックしないから、そのままだと損しちゃうわよ。

そうなったら大変だ。

どう注意すればいいの?

適用できる特例や税額控除は「相続税の申告のしかた」に全て列挙されているわ。

ポイントをよく見ておいてね。

概要

まとめた資料を基に、相続税申告書へ記入することにより相続税を計算します。

改めて清書するので、申告書のPDFをプリントし、鉛筆書きしておきます。

相続税申告書の作成方法は、「相続税の申告のしかた」に記載されています。

該当する内容がない表は、記入も提出も不要です。

相続税計算の具体例

相続税の節税対策

申告書を作成する

申告書の下書きができた!

そしたら、添付書類も用意しましょうね。

コピーを取るものがたくさんあるわ。

申告書や評価明細書のPDFは、どう清書したらいいのかな?

専用ソフトを使うのよ。

相続税申告書を自分で作るような人なら、他にも使い道があると思うわ。

相続税の申告書は、PDF形式でダウンロードした書式に記入して作成します。

また、添付する資料の原本やコピーを揃えて提出に備えます。

概要

相続税の申告では、申告書本体と評価明細書、身分証明書類の提出は必須です。

その他の書類は、適用した特例や評価方法に応じて添付します。

コピーが面倒なものは、原本を提出してもかまいません。

提出書類の例

| 申告書本体 | 第1表~第15表(作成したものに限る) | |

| 申告書控用 | 第1表~第15表(作成したものに限る) | |

| 評価明細書 | 作成したもの | |

| 身分証明書類 | 申告する相続人のマインナバーカード(表裏) | コピー |

| 遺言書または遺産分割協議書 | コピー | |

| 相続人全員の印鑑証明書 | 原本 | |

| 被相続人の出生から死亡までの戸籍謄本 | 原本 | |

| 相続関係説明図 | プリント | |

| 家なき子特例 | 相続人全員の住民票 | コピー |

| 適用する相続人の住居の賃貸借契約書 | コピー | |

| 適用する相続人の住居の登記情報 | コピー | |

| 不動産の評価 | 固定資産評価証明書 | コピー |

| 固定資産名寄台帳 | コピー | |

| 地積測量図(想定整形地を記入したもの) | プリント | |

| 都市計画図 | コピー | |

| 立木の評価計算表(森林簿を集計したもの) | プリント | |

| 森林情報共有システムのハードコピー | プリント | |

| 預貯金・出資金 | 残高証明 | コピー |

| 債務及び葬式費用 | 領収書 | コピー |

申告書・申告書控え用・評価明細書を作成する

書式をダウンロードする

申告書・申告書控え用・評価明細書は、国税庁のページからPDFファイルの書式をダウンロードして使用します。

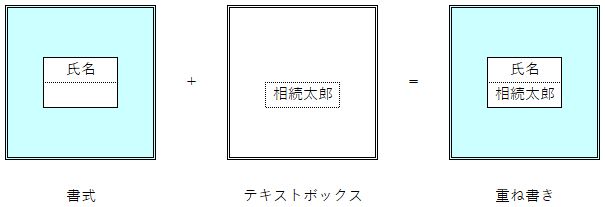

PDFを編集するソフト

ダウンロードしたPDFを印刷して、手書きで清書してもよいですが、PC上で編集したほうが仕上がりがキレイです。

PDFは、元々書類を安全に閲覧するために開発されています。

このため、WordやExcelのように簡単に編集することはできません。

市販(フリーも含む)のPDF編集ソフトの機能は、大きく分けて3通りあります。

ページ単位で結合・抽出するもの

特定のページを別のPDFファイルに分けたり、いくつかのPDFファイルを1つのPDFファイルにつなげることができますがそれだけです。

PDFの文字を編集するもの

PDFの既存の文字を書き換えることができます。

ただし、スキャンで作成されたPDFは加工できません。

また、文字を追加するとフォームが崩れることがあり、高価な割に日付の書き換え程度にしか使えません。

テキストボックスを配置して重ね書きするもの

PDFの上に透明なシートを張り、そこにテキストボックスを配置して重ね書きするイメージです。

利点は次のとおりです。

- 白紙に編集済の書式を印刷、書式用紙に文字のみ印刷のどちらにも対応

- 書式を差し替えることで、既存のテキストが再利用できる

申告書の作成では、本表のテキストボックスを続表・控用に流用できるので便利です。

PDF編集の具体例

申告書・申告書控え用・評価証明書のPDFの編集には、テキストボックスを配置して重ね書きするソフトが適しています。

ここでは、「さよなら手書き」を使用しています。

事前相談に訪問する

申告書の清書が終わった。

税務署に確認したいことがたくさんある。

電話で予約してから行きましょうね。

質問リストを作っておくと、漏らしなく確認できるわ。

事前相談に行けば、申告書はOKってことかな。

それが、法務局のようにはいかないの。

NGではないってだけで、OKって訳ではないのよ。

そりゃまた微妙な...

財産の把握漏れや、特例の要件の裏付けができてないから、OKとは言えないの。

でも、添付資料や計算方法の間違いは指摘されるし、相談に行った事実が大切ね。

相続税申告を自分で行うには、税務署への事前相談は必須です。

訪問日時の予約を取る

相続税申告の事前相談であることを伝え、訪問日時を予約します。

質問事項を整理しておく

不明点・確認したい点は質問表にまとめておきます。

当日の持ち物

申告書は控用も含めて全て仕上げておきます。

自信がない場合でも、とりあえずは完成されて各相続人の税額まで計算しておきます。

添付書類や作成根拠は全て持参し、実際に添付すべきものを確認します。

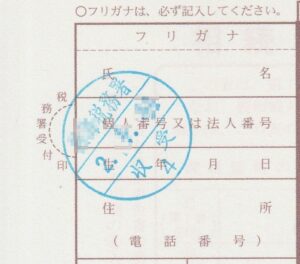

相続税の納付書をもらう

相続税の納付書を、申告する相続人の人数分もらっておきます。

税目や税務署番号が予め印刷されているので便利です。

事前相談の効果

お墨付きはもらえない

税務署での事前相談は、相続税に限らず担当者の個人的見解という建前で、申告後にひっくり返る可能性があることが前提となっています。

しかし、ややこしい案件は、やはり相続税に限らず事前相談に訪問することが多いです。

これは、「事前相談した」という事実は税務署の記録に残ることと、「相談して問題は指摘されなかった」ということを主張できるようにするためです。

事前相談した事実が重要

もちろん、事前相談で書き方や計算の誤りは指摘されますし、添付資料の過不足も確認できるので十分価値はあります。

また、財産の微妙な評価など、相談の場では明確な可否が示されなくても、相続税に限らず税務申告では、間違いでなければ正解、税務署的に満点でなくても基準点以上なら合格、となる側面があります。

たとえ完璧な申告でなかったとしても、結果的に納税額に大差がなければ事実上問題になりません。

もやもや感が残っても、誤りであるとの指摘がなければそのまま申告するしかありません。

これは税理士が関与しても同じです。

事前相談に行ったという実績作りのための訪問です。

申告書を提出する

清書の見直しも終わったし、いよいよ申告書を提出するか。

提出はレターパックで大丈夫よ。

相続人の押印が必要

相続税申告書は、相続税の対象となった各相続人の押印が必要です。

代表相続人が代理で押印できればよいですが、各相続人が内容を確認するのであれば、その時間も申告期限に間に合うよう見込んでおく必要があります。

申告しないとどうなるか

相続財産が基礎控除(3千万円+6百万円×法定相続人の人数)以内なら、相続税の申告も納付も不要です。

この場合、後日税務署からお尋ねが来るようです。

本当に相続財産が基礎控除以内なら何の問題もありません。

遺産分割協議が不調なため、各相続人の相続税が計算できないときは、法定相続割合など仮の分割方法で計算した税額で申告納付し、後日協議が成立した後に修正申告と追加納付(または還付)を行うことになります。

相続税の計算・申告書の作成作業が倍になります。

もちろん預金も土地も、協議の成立まで誰も手をつけられません。

もし、相続人が誰も主体的に相続税に対応せず、期限までに申告しなかったときは、無申告加算税・延滞税が財産を取得した相続人全員にかかります。

個人の主張に固執すると、全体で損をすることを、全相続人に自覚してもらうことが大切です。

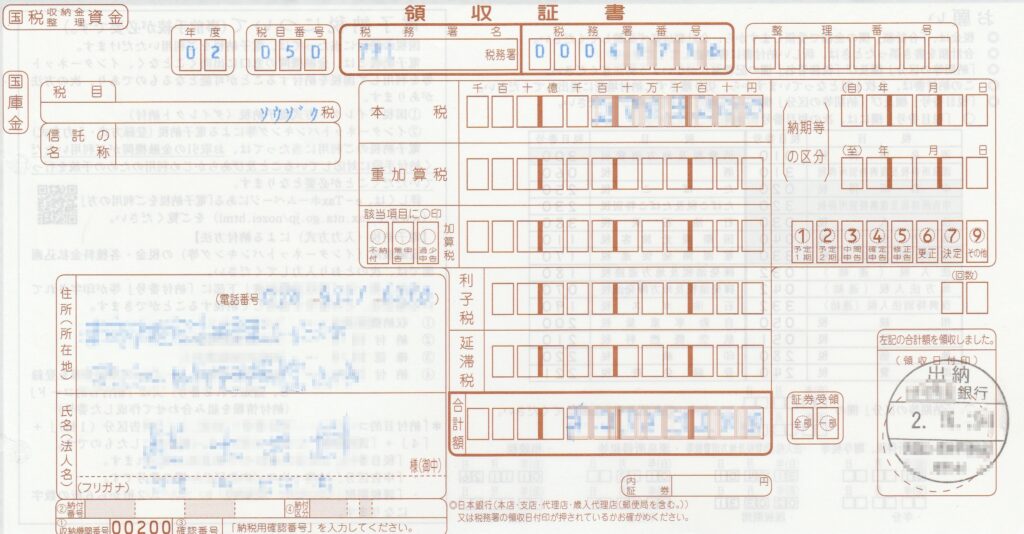

郵送で提出する

申告書の送付元と控の返送先は、必ず代表相続人または関与税理士とする必要があります。

代理で作成した、してもらった場合、代理人としないよう十分注意してください。

申告書一式は、控の返送用レターパック(青で可)とともにレターパック(赤)で郵送します。

数日後に申告書控に収受印が押印されたものが返送されてきます。

相続税は、指定の納付書により期限内に納付します。

これで相続税の申告と納付は完了です。

なんやかんや大変だったけど、結局できちゃった。

相続税の申告と納付で相続手続きは全て完了ね。

代表相続人のお仕事、おつかれさまでした。